申告手続きをPC・スマホできる国営のオンラインサービス(国税庁)

- マイナンバーカードを準備

- QRコードでログインが便利

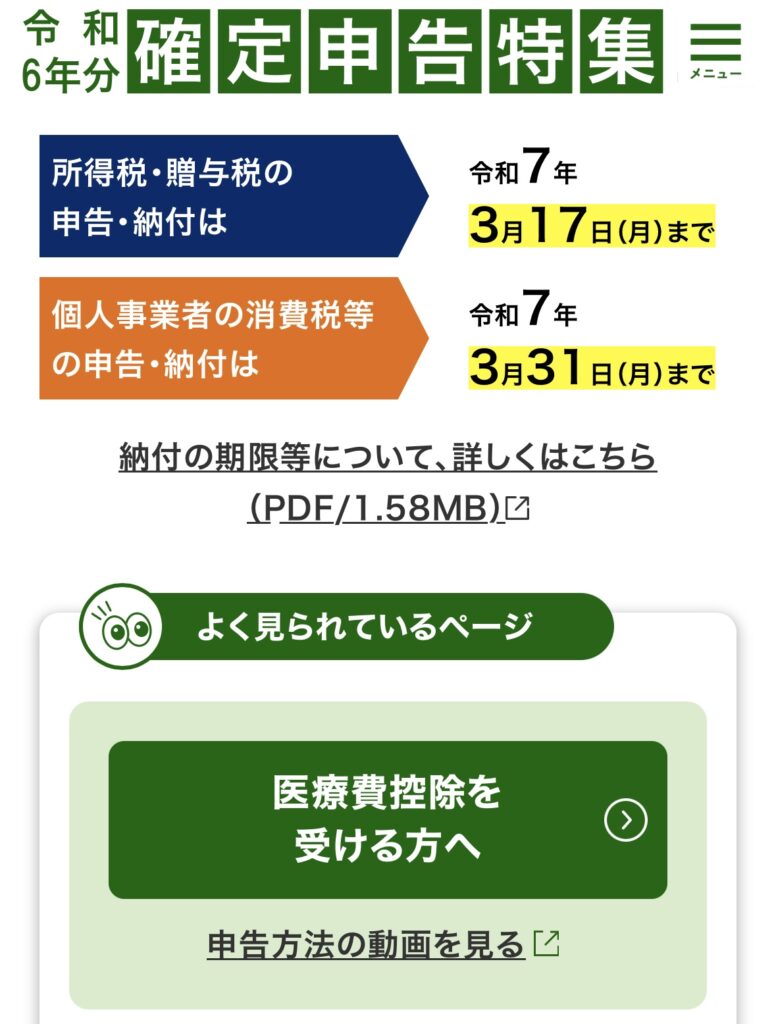

- 確定申告書作成コーナーからスタート【e-Tax電子申請】

- 配当控除申請のおおまかな流れ

- マイナポータル連携すると便利に

- 確定申告で適用できる控除の項目は、大きく分けて以下の3種類があります。

- 基礎控除

- 配偶者控除

- 扶養控除

- 医療費控除

- 社会保険料控除

- 地震保険控除

- 寄付金控除

- 雑損控除等

- 住宅ローン控除

- 配当控除

- 給与所得は源泉徴収票をみて入力

- 給与以外に申告ありを選択【配当所得等】

- ふるさと納税している人は注意【確定申告でワンストップはリセット】

- 住民税・事業税に関する事項の入力のアイコンを押す【つまづき注意ポイント】

- 退職所得控除とは (退職後の翌年は注意!)

- 積立年金給付金(脱退一時金)の確定申告 (退職後の翌年は注意!)

- 還付振込口座の選択

- 最終確認後、送信完了❗️

- やっと終了です。慣れてくると、もっとスムーズになると思いますが

- 翌朝、マイナスポータブルアプリにお知らせが届く

- 国税庁(税務署)から国税還付金振込通知のお知らせメールが届く(2025.2.28)

- 【国税還付金振込通知書】税務署から口座振込完了の通知書が届いていた。

- まとめ

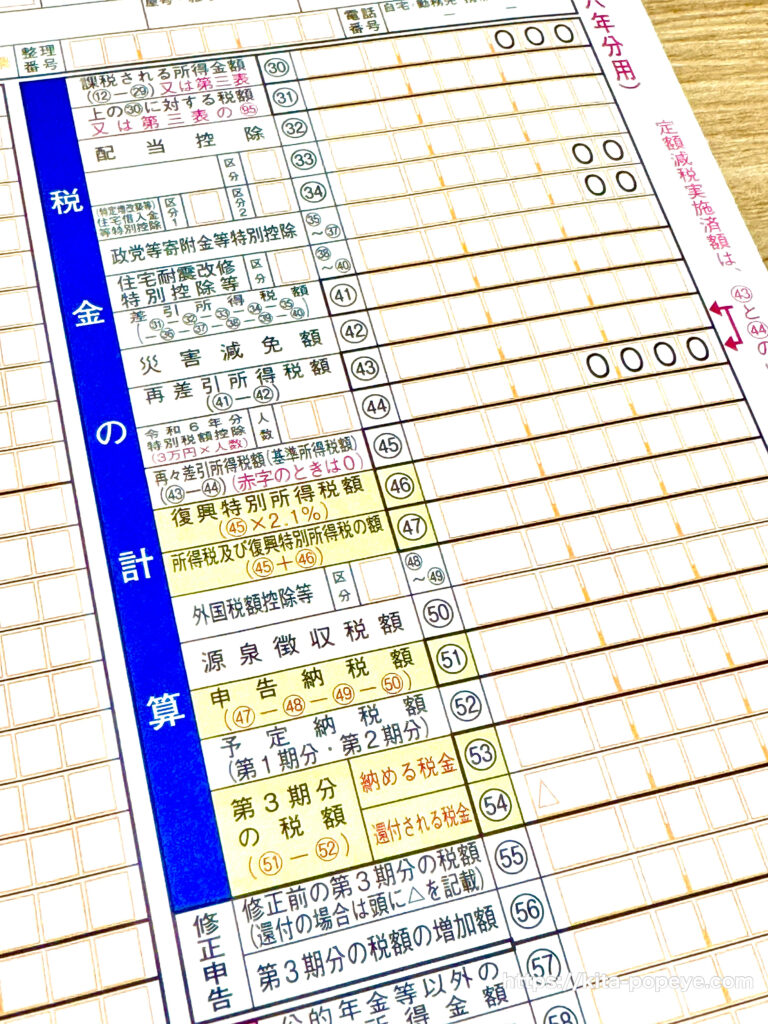

- 確定申告 eTAX

- 還付金が入金される。マイナンバー紐付け公金指定口座に(2023年3月9日)

- お勧め書籍

- 北の大地十勝(北海道)に移住

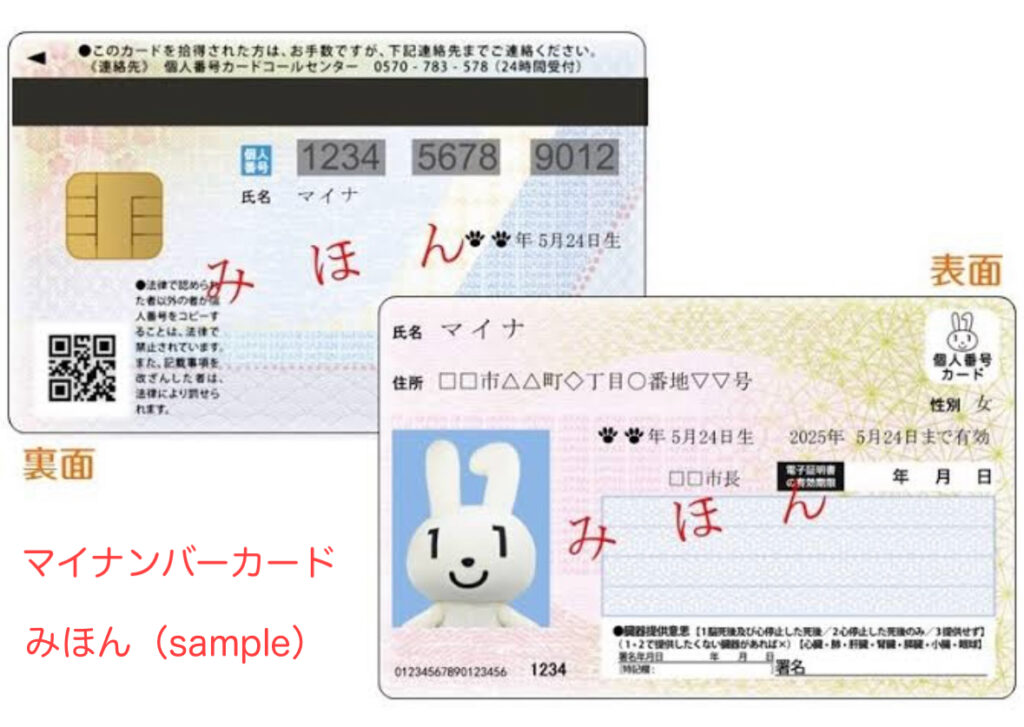

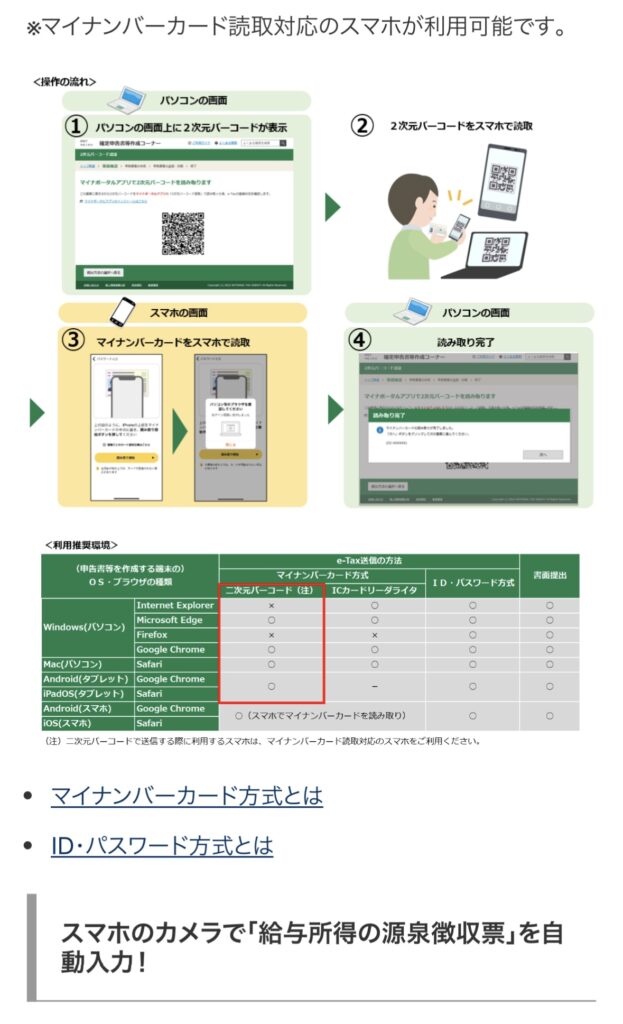

マイナンバーカードを準備

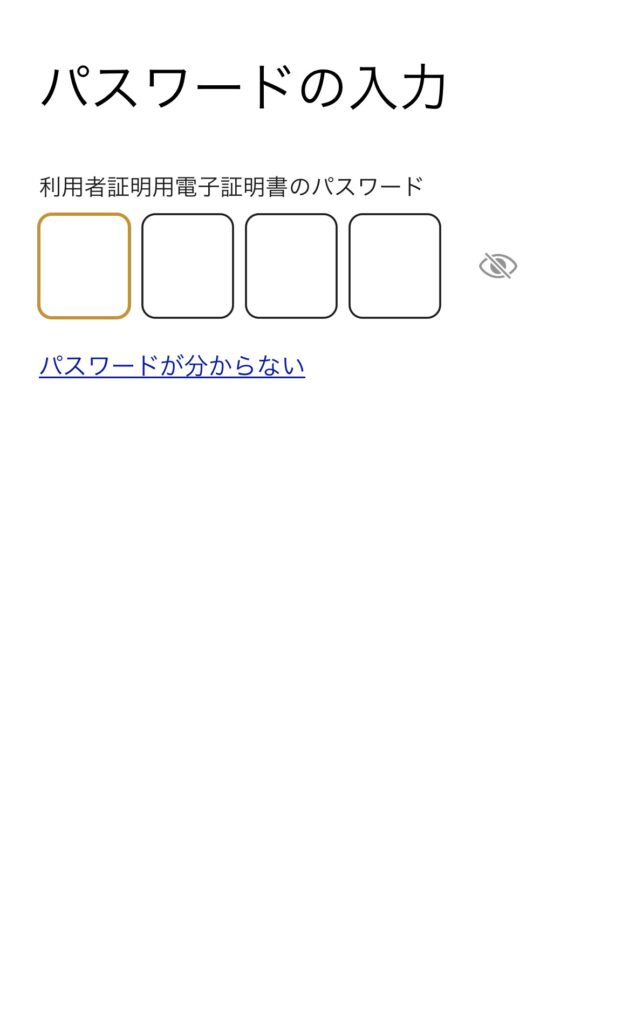

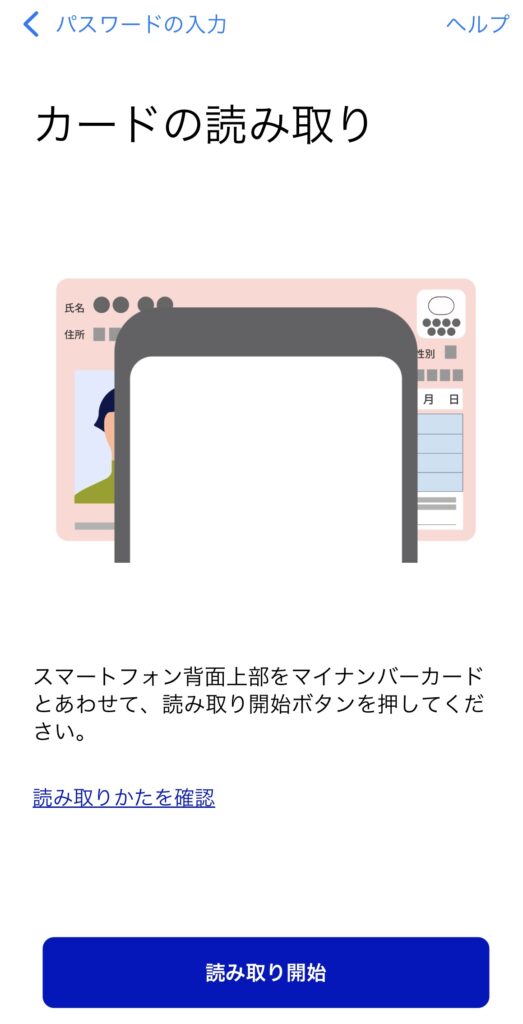

QRコードでログインが便利

2次元バーコードでスマホのみまたはパソコンの連携してログインできます。

必ず4桁のパスコードが必要になります。

確定申告書作成コーナーからスタート【e-Tax電子申請】

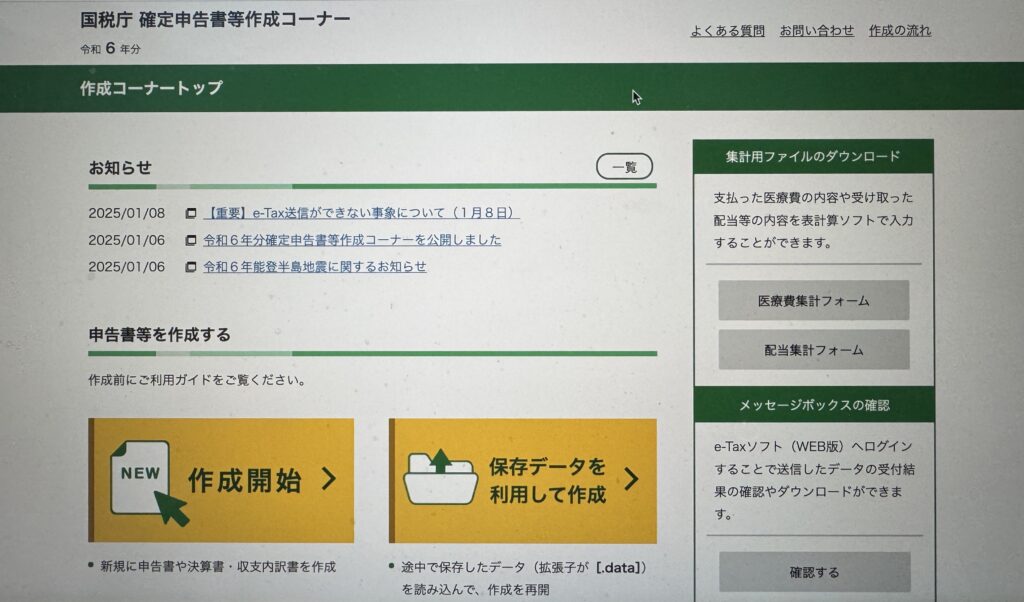

下記のHPの確定申告書作成コーナー(赤文字)から開始です❗️

国税庁 確定申告書等作成コーナー(作成開始>からスタート!)

作成途中でデーター保存をしましょう。

作成途中で保存したデータ(拡張子が【.data】を読み込んで、作成を再開できるので安心です。

配当控除申請のおおまかな流れ

マイナーポータブル連携するか、しないかを選択。

マイナスポータブルは事前に連携の設定をしておかないといけないので、結構面倒だけど、一度設定すると徐々に楽になると思います。ただ楽天証券など連携対応してないところが多く、全て連携できるわけでもないのが残念です。

しかし、楽天ふるさと納税は対応しているのに、何故、楽天証券は対応していないか不思議です。ただ楽天証券はXMLデータを取込み、アップする事で手入力はしなくていいです。それ以外のどちらにも対応していない証券会社などは結局手入力になります。

sbi証券は対応していたのですが、年報告書を電子対応(紙ベースの報告書受取になっていたので、変更)にしていなかったので手入力になってしまいました。(残念)

楽天証券は2024年2月上旬からは連携

マイナポータル連携すると便利に

事前準備が重要です。

確定申告で適用できる控除の項目は、大きく分けて以下の3種類があります。

1. 所得控除(課税対象の所得を減らす)

2. 税額控除(算出された税金から直接差し引く)

3. 損失の繰越控除(前年の赤字を翌年以降に繰り越せる)

1. 所得控除(課税所得を減らす)

所得控除は、所得から一定額を差し引くことで、課税所得を減らす制度です。

| 控除の種類 | 内容 | 控除額 |

|---|---|---|

| 基礎控除 | すべての人が対象 | 48万円 |

| 配偶者控除 | 配偶者の所得が48万円以下の場合 | 最大38万円 |

| 配偶者特別控除 | 配偶者の所得が48万円超133万円以下の場合 | 1~38万円 |

| 扶養控除 | 16歳以上の扶養親族がいる場合 | 38万円(特定扶養親族は63万円) |

| 医療費控除 | 医療費が年間10万円超(所得による) | 上限200万円 |

| 社会保険料控除 | 健康保険、国民年金などの支払い | 全額 |

| 社会保険料控除 | 生命保険・介護保険・年金保険料 | 最大12万円 |

| 地震保険料控除 | 地震保険の支払い | 最大5万円 |

| 小規模企業共済等掛金控除 | iDeCoや小規模企業共済の掛金 | 全額 |

| 障害者控除 | 自身・扶養親族が障害者 | 27万円~40万円 |

| 寄附金控除 | ふるさと納税などの寄附 | 2,000円を超える部分 |

| 雑損控除 | 災害・盗難・横領による損失 | 計算式あり |

➡ 基礎控除(48万円)と社会保険料控除は、すべての人が適用される。

2. 税額控除(税金そのものを減らす)

税額控除は、計算された税金(所得税)から直接控除されるため、節税効果が大きいです。

| 控除の種類 | 内容 | 控除額 |

|---|---|---|

| 住宅ローン控除 | 住宅ローンを利用してマイホーム購入 | 年末ローン残高の0.7%(最大35万円/年) |

| 配当控除 | 上場株式の配当金を総合課税で申告 | 配当金の10%(所得額による) |

| 外国税額控除 | 海外で課税された所得に対する控除 | 実際に支払った外国税額の一部 |

| 政党等寄附金控除 | 政党や政治団体への寄附 | 税額の25%まで |

| 認定NPO法人寄附金控除 | 認定NPO法人への寄附 | 所得控除または税額控除を選択 |

➡ 税額控除は所得控除よりも節税効果が大きいが、対象となる人が限定される。

3. 損失の繰越控除(赤字を翌年以降に繰り越せる)

赤字(損失)が出た場合、翌年以降の黒字と相殺できる制度です。

| 控除の種類 | 内容 | 適用期間 |

|---|---|---|

| 純損失の繰越控除 | 事業所得・不動産所得などの赤字 | 3年間繰り越し |

| 譲渡損失の繰越控除 | 株式や不動産の売却損 | 3~5年間繰り越し |

➡ 例えば、株式で50万円の損失が出たら、翌年の株の利益50万円と相殺できる。

4. まとめ

| 種類 | 控除の目的 | 適用される主なケース |

|---|---|---|

| 所得控除 | 課税所得を減らす | 給与所得者、医療費が高額な人、扶養家族がいる人 |

| 税額控除 | 税金を直接減らす | 住宅ローン利用者、株式配当を受け取っている人、外国株の配当がある人 |

| 損失繰越控除 | 赤字を翌年以降に繰り越す | 事業所得の赤字、株式の損失 |

➡ 確定申告時に適用できる控除を確認して、節税につなげましょう!

もし、どの控除が適用されるか具体的に知りたい場合は、詳しい状況を教えてください!

基礎控除

配偶者控除

扶養控除

医療費控除

社会保険料控除

地震保険控除

寄付金控除

ふるさと納税

雑損控除等

住宅ローン控除

配当控除

給与所得は源泉徴収票をみて入力

給与所得は源泉徴収票と睨めっこして、間違いの内容に入力、各種保険控除などはここで計算されるので、記入漏れや間違いのないように。あと、勘違いしやすいのが、それ以外にないのに別項目で更に各種保険を入力して二重にならないように注意が必要です。(これ勘違いして間違いやすいと思います)

給与以外に申告ありを選択【配当所得等】

はい を選択

配当所得 を選択

総合課税 を選択

ふるさと納税している人は注意【確定申告でワンストップはリセット】

e-Taxの画面でふるさと納税の項目にもう一度データー入力(市町村・寄付金額)

- ふるさと納税はワンストップ申請にしていても、5箇所以上の場合と確定申請する場合はリセットされるので、ここで改めて申請しないといけないので注意が必要です。

- 楽天ふるさと納税連携は便利でした

- ただし事前に申請をしないと連携しないので早め準備が必要(約2日かかる)

住民税・事業税に関する事項の入力のアイコンを押す【つまづき注意ポイント】

6.特定配当等・特定株式等譲渡所得の住民税申告不要制度

住民税で申告不要としますか?

で はい を選択

(ただし、この制度の令和5年度限りで終了)

やはり、令和6年度にはなくなっていました。

退職所得控除とは (退職後の翌年は注意!)

確定申告における退職所得控除とは?

退職金や企業型DC(確定拠出年金)の脱退一時金を受け取ると、通常「退職所得」として扱われます。このとき、**「退職所得控除」**が適用されることで、税負担が大きく軽減されます。

1. 退職所得の計算方法

① 退職所得控除額を計算

退職所得控除額は、**勤続年数(掛金を払った年数)**に応じて決まります。

| 勤続年数(加入年数) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × 勤続年数(最低80万円) |

| 20年超 | 800万円 + 70万円 ×(勤続年数 – 20年) |

② 退職所得の計算

➡ 控除後の金額の 1/2だけが課税対象 となるので、かなり有利!

2. 具体例で計算してみる

ケース1:勤続年数10年、退職金500万円

① 退職所得控除額を計算

② 退職所得を計算

➡ 課税対象は 50万円だけ

ケース2:勤続年数25年、退職金1,500万円

① 退職所得控除額を計算

② 退職所得を計算

➡ 課税対象は 175万円だけ

3. 確定申告が必要なケース

✅ 退職金が源泉徴収されていない場合(確定申告で精算)

✅ 企業型DC(確定拠出年金)の脱退一時金を受け取った場合

✅ 退職金を一時金で受け取り、他の収入と合算して税金を調整したい場合

4. 退職所得控除のメリット

✅ 控除額が大きい(長く勤めるほど控除が増える)

✅ 課税所得が1/2になる(税負担が軽減される)

✅ 会社が源泉徴収していれば確定申告不要なことが多い

5. まとめ

✅ 退職所得控除は「40万円 × 勤続年数(20年超は優遇)」

✅ 退職金 – 退職所得控除後の金額の1/2だけが課税対象

✅ 企業型DCの脱退一時金にも適用される場合がある

✅ 長く勤めた方が得!

積立年金給付金(脱退一時金)の確定申告 (退職後の翌年は注意!)

積立年金給付金(脱退一時金)の確定申告での扱いについて説明します。

1. 積立年金給付金(脱退一時金)の課税区分

積立年金の脱退一時金(退職金のようなもの)は、次のいずれかの所得区分に該当します。

1. 退職所得(退職金扱い)

• 日本の企業型確定拠出年金(DC)や厚生年金基金の脱退一時金など

• 「退職所得控除」が適用され、税負担が軽減される

2. 一時所得

• 海外年金制度の脱退一時金など

• 50万円の特別控除が適用されるが、退職所得控除ほど優遇されない

3. 雑所得

• 会社の制度により、雑所得として扱われるケースもある

2. e-Taxでの入力方法

① 退職所得の場合

(企業型DC・厚生年金基金の脱退一時金など)

1. **「退職所得の入力」**の画面へ進む

2. 「支払者」(企業名や基金名)を入力

3. **「支払金額」「源泉徴収税額」**を「退職所得の源泉徴収票」から入力

4. **「勤続年数」**を入力(5年以上なら税負担が大きく軽減)

5. 自動計算された退職所得控除額を確認

② 一時所得の場合

(海外年金の脱退一時金など)

1. **「一時所得の入力」**の画面へ進む

2. **「収入金額」**に受け取った脱退一時金を入力

3. **「必要経費」**として、払い込んだ掛金額を入力

4. 50万円の特別控除が適用される(超えた分の1/2が課税所得)

③ 雑所得の場合

1. 「雑所得(その他)」の入力画面へ進む

2. **「収入金額」**に受け取った脱退一時金を入力

3. **「必要経費」**に掛金を入力(控除できる場合)

3. 海外で課税された場合の対応

海外の年金制度の脱退一時金を受け取り、現地で源泉徴収された場合:

• 外国税額控除を適用できる可能性あり(総合課税の場合)

• 外国所得として申告が必要

4. まとめ

| 所得区分 | 適用されるケース | 優遇措置 |

|---|---|---|

| 退職所得 | 企業型DC、厚生年金基金の脱退一時金 | 退職所得控除+1/2課税 |

| 一時所得 | 海外年金の脱退一時金など | 50万円控除+1/2課税 |

| 雑所得 | 会社の独自制度など | 控除なし(必要経費のみ) |

具体的なケースに応じて適切な方法を選んでください。どの扱いになるか不明な場合は、支払元(企業や基金)からの書類を確認し、指示に従うのが確実です。

1. 一時所得の計算

一時所得の計算式は以下のとおりです。

今回の数値を当てはめると:

結果、課税対象の一時所得は「0円」 になります。

2. 確定申告の必要性

課税所得がゼロの場合、確定申告は不要です。

ただし、以下のケースでは申告を検討した方がよいです。

• 他に一時所得(懸賞金、満期保険金など)がある → 合計が50万円を超える場合、申告が必要

• 住民税の申告が必要な場合 → 自治体によっては住民税の計算上、一時所得の申告が求められることがある

結論

今回のケースでは、他に一時所得がなければ確定申告は不要です。

3. 申告が必要な場合の入力方法(e-Tax)

もし一時所得の申告が必要な場合、e-Taxでの入力方法は以下の通りです。

① 「一時所得の入力」画面に進む

1. e-Taxの「所得税の確定申告書作成コーナー」にアクセス

2. 「収入金額・所得金額の入力」画面で「一時所得」を選択

② 収入・必要経費を入力(例ケース1)

• 収入金額 → 4,491,605円(給付額)

• 必要経費 → 4,059,000円(支払保険料)

③ 自動計算を確認

特別控除50万円が適用されるので、課税所得はゼロになります。

4. まとめ

✅ 課税所得ゼロのため、確定申告は不要

✅ 他に一時所得がある場合は申告が必要

✅ 申告する場合は e-Tax で「一時所得」に収入金額と必要経費を入力する

もし他に一時所得がある場合や、住民税の扱いが気になる場合は、自治体のルールを確認するのがおすすめです。

還付振込口座の選択

昨年までは振込口座を入力(記入)しましたが、今回はマイナンバーカードに紐付た公金振込口座を選択して終了。

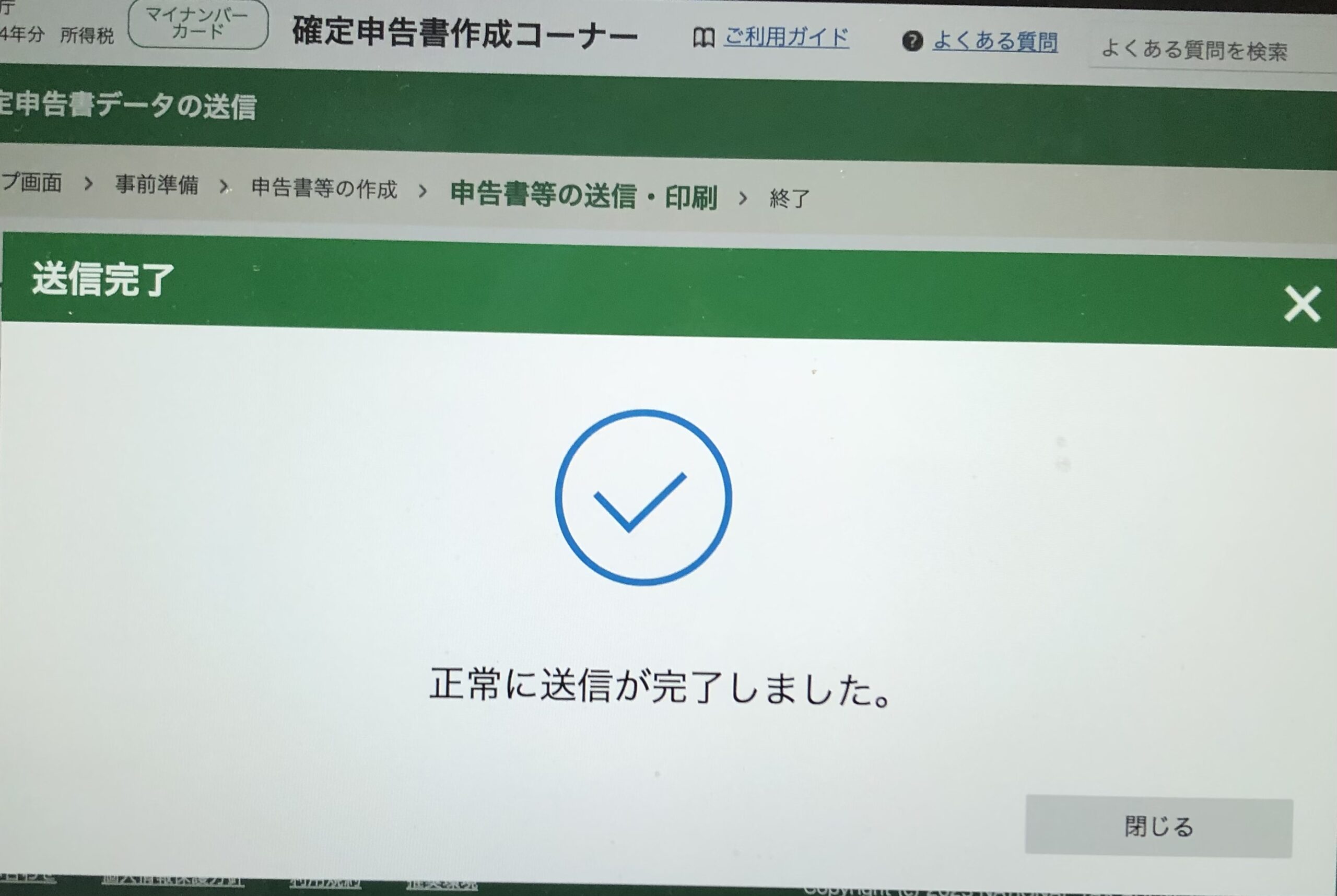

最終確認後、送信完了❗️

やっと終了です。慣れてくると、もっとスムーズになると思いますが

終了してほっと❗️一年後、覚えているか心配ですが…あと、もっとマイナーポータブルとの連携がスムーズになり、システムももう少しわかりやすくなって頂く事を期待してます。

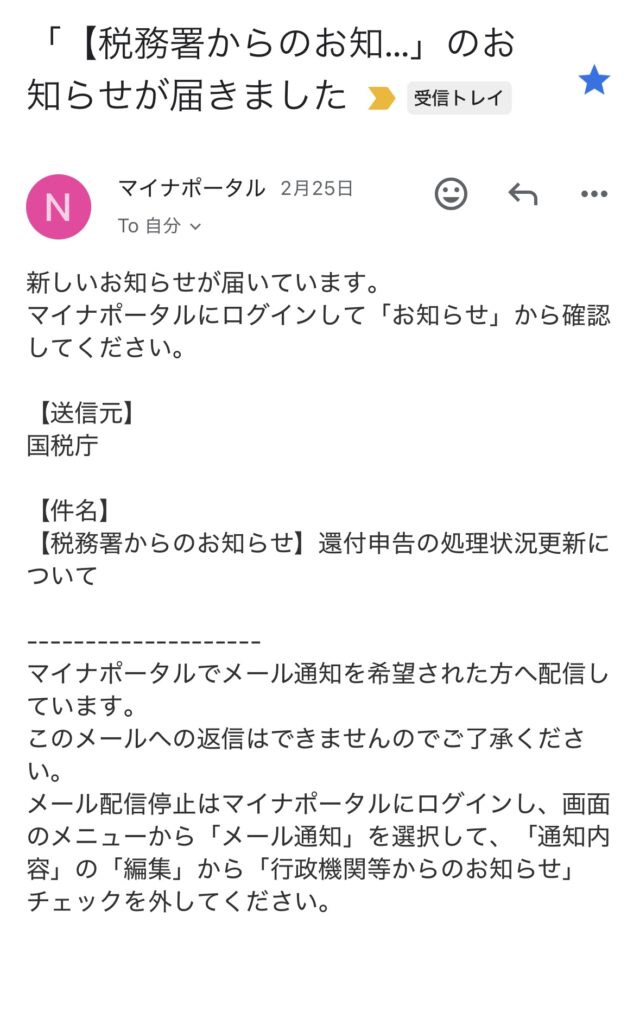

翌朝、マイナスポータブルアプリにお知らせが届く

税務署が電子申請を受け取りましたと確認のお知らせが届いていました。

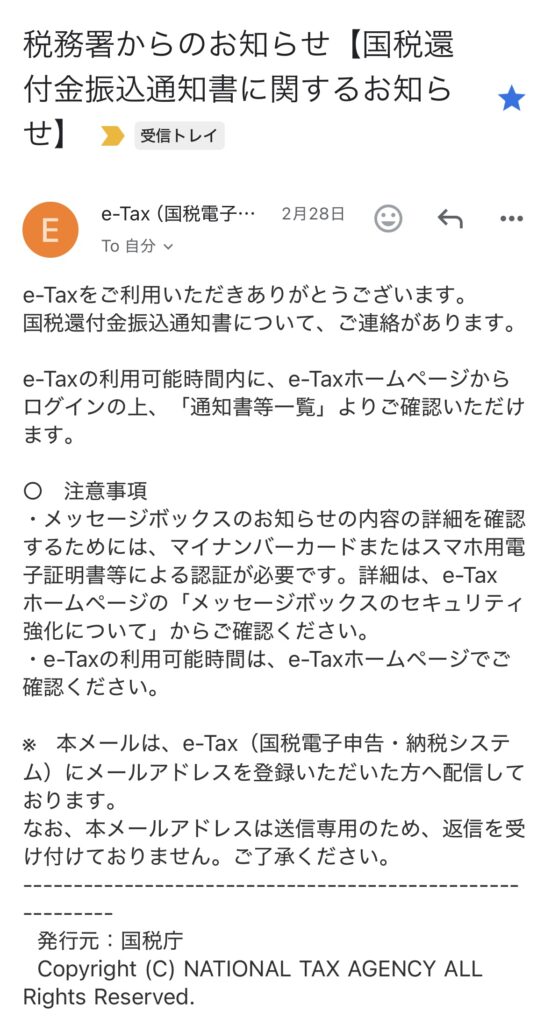

国税庁(税務署)から国税還付金振込通知のお知らせメールが届く(2025.2.28)

マイナポータルから『税務署からお知らせ』案内通知のメール

国税庁(税務署)から国税還付金振込通知のお知らせメールが届く(2025.2.28)

国税庁(税務署)から指定の口座に国税還付金振込が完了確認(令和6年度分2025.2.27入金済)

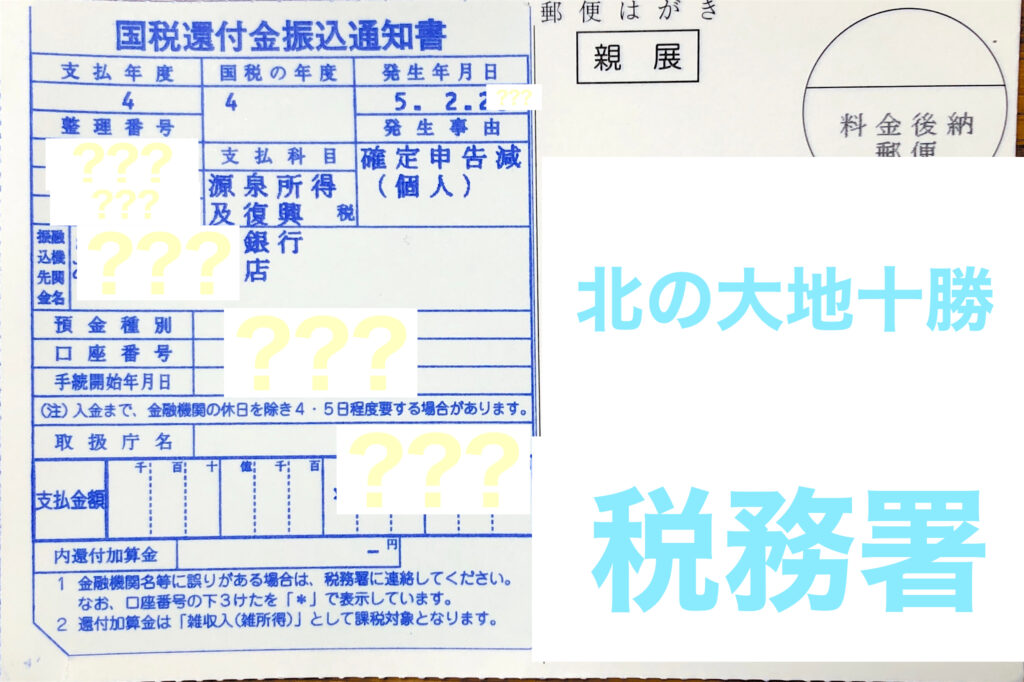

【国税還付金振込通知書】税務署から口座振込完了の通知書が届いていた。

【国税還付金振込通知書】(令和4年度分)

まとめ

e-Taxで確定申告を行うことには、書類の削減、事務の簡素化、迅速な処理、早期の還付金振込など、多くのメリットがあります。以下に、その詳細を説明します。

- 書類の削減と保管の簡素化:

- ペーパーレス化:

- 生命保険料控除証明書や医療費通知など、一部の書類は電子データで提出できるため、紙の書類を準備したり、保管したりする必要がなくなります。

- これにより、書類の紛失リスクや保管スペースの確保といった手間を省くことができます。

- データ管理の効率化:

- e-Taxで申告したデータは電子的に保存されるため、過去の申告情報を容易に参照できます。

- 事務の簡素化と時間短縮:

- 税務署への訪問不要:

- 自宅やオフィスからインターネットを通じて24時間いつでも申告できるため、税務署に行く手間と時間を削減できます。

- 自動計算機能:

- e-Taxソフトや確定申告書等作成コーナーでは、必要な情報を入力するだけで税額が自動計算されるため、計算ミスを防ぎ、正確な申告書を作成できます。

- マイナポータル連携:

- マイナポータルと連携することで、控除証明書などの必要書類のデータを一括取得し、申告書への自動入力が可能です。

- 迅速な処理と早期の還付:

- 処理時間の短縮:

- e-Taxで申告された還付申告は、通常3週間程度で処理されます。書面提出の場合は1ヶ月〜1ヶ月半程度かかるため、大幅な時間短縮になります。

- 還付金の早期振込:

- 迅速な処理により、還付金が早く振り込まれるため、資金計画を立てやすくなります。

- その他:

- 高いセキュリティ:

- e-Taxは、高度なセキュリティ対策が施されており、個人情報や申告データが安全に保護されます。

- 利便性の向上:

- 税務署の開庁時間を気にすることなく、ご自身の都合の良い時間に手続きを行うことが可能です。

このように、e-Taxを利用することで、確定申告の手続きが大幅に効率化され、納税者の負担が軽減されます。

確定申告 eTAX

還付金が入金される。マイナンバー紐付け公金指定口座に(2023年3月9日)

お勧め書籍

本当の自由を手に入れる お金の大学 (改訂版) 両@リベ大学長

北の大地十勝(北海道)に移住

コメント